��ͬ��8�·ݵ�ƣܛ����9�·��_(k��i)ʼ������(gu��)��(n��i)ˮ���Ј�(ch��ng)���������@�����������ֵ^(q��)����I(y��)�l(f��)؛�֏�(f��)��8�ɻ�������ˮƽ����

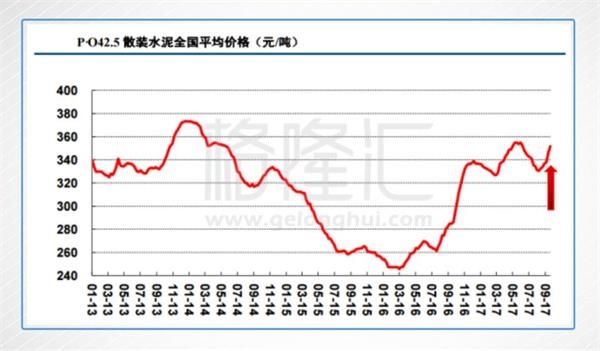

����ȫ��(gu��)��20��(g��)ʡ�����΅^(q��)��P.O42.5ɢ�bˮ���r(ji��)��h(hu��n)���ϝq������ˮ���r(ji��)��Ҳ��ʽ������һ������܉(�ψD�t���^��ʾ)������

���������������ϵ^(q��)�ĝq��(sh��)������@������h(hu��n)���ϝq�����_(d��)20%���������^(q��)��(j��ng)�^(gu��)��݆�ăr(ji��)�����{(di��o)��������Ӌ(j��)�q��Ҳ�_(d��)����14.48%��������Ϻ����������ɺ����ɏV�������Լ������ؑcҲ����ͬ�̶ȵĴ�����{(di��o)ˮ���r(ji��)���A�|�^(q��)��t������ȫ���ϝq��������L(zh��ng)���ǵ�������K�������㱱�^(q��)������������ˮ��������Ϸ�ˮ��������_(t��i)��ͬ�r(sh��)������r(ji��)�����{(di��o)���σr(ji��)��30Ԫ/��������r(ji��)���A�|���ą^(q��)������σr(ji��)���_(d��)��360Ԫ/���������(chu��ng)���(n��i)�¸���������(gu��)�c���A(y��)Ӌ(j��)�A���^(q��)�ăr(ji��)��Ҳ����(hu��)���{(di��o)50-100Ԫ����

�����M(j��n)���ļ���������A�|�����ϵ^(q��)��ˮ��ӭ��(l��i)�Լ����N(xi��o)������(ʮ��-����(ji��)ǰ)������Ȼ������(l��i)������ˮ���ИI(y��)Ҳ��ӭ��(l��i)ǰ��δ�еĴ������ޮa(ch��n)ͣ�a(ch��n)����������(d��ng)ǰ�ĵ�λ��(k��)��(���ψD)���������a(ch��n)���½��ĊA��������Լ��r(ji��)����̎�ڽ����λ���țQ�l������������ˮ����(f��)��2010��r(sh��)�ИI(y��)�Ďp��������������g��

�����҂��ȁ�(l��i)��������������(l��i)��Ҫ����ˮ��a(ch��n)������������Щ���Լ����ܮa(ch��n)����Ӱ������

��������һ����2+26���Ƕ����e(cu��)��ͣ�a(ch��n)

��������������ͣ�ޮa(ch��n)������ˮ���ИI(y��)Ӱ�����������8�·ݭh(hu��n)�����l(f��)����������������߅�^(q��)2017-2018���ﶬ�����Ⱦ�C����������(ji��n)�Є�(d��ng)������(��(ji��n)�Q��������)Ī��������Ҳ��������(b��o)���п��ᵽ�ġ�2+26���Ƕ����e(cu��)��ͣ�a(ch��n)����Ҫ���ڱ�����ů����ֹͣϵ�й��I(y��)�(xi��ng)Ŀ���������_(d��)���p�ٴ����Ⱦ���ŷŵ�Ŀ�ģ�ˮ�����a(ch��n)�����DZ�ͣ�a(ch��n)���(xi��ng)Ŀ֮һ������

������2+26���漰��ʡ���о�������ɽ��������ɽ�|�Լ����������ͣ�a(ch��n)�r(sh��)�g�����ǏĽ����11��15�յ������3��15�գ��ڃ�(n��i)�������a(ch��n)��(��ȥ��ů��)��ͣ�a(ch��n)������

��������Ҫ���_������ˮ���y�ԃ�(ch��)������������������a(ch��n)�������ɴ��Է�ӳ������������

����2016�꣬����6��(g��)ʡ��ȫ�����漰�����Ϯa(ch��n)�ܼs��37156�f(w��n)�������ڡ�2+26��ͣ�a(ch��n)���g�Įa(ch��n)���t�_(d��)���s4546�f(w��n)��(ռ���a(ch��n)�ܵ�12%)����(d��ng)Ȼ������@4546�f(w��n)��������ֱ����������ܵĹ��oȱ������߀��Ҫ���]1)�e(cu��)�����g�ճ����a(ch��n)�Įa(ch��n)��������������ů���Լ��f(xi��)ͬ������I(y��)��������Ո(q��ng)�_(k��i)ͨ�����2)��(k��)�����ĵ�Ӱ�������3)�e(cu��)�����g�������»��������硰�������������Ҫֹͣ����ʯ�����I(y��)��

���������C�Ͽ��]�������أ�����(j��)���I(y��)�Ĝy(c��)����������2+26��������Փ�ό�(d��o)�µĹ��oȱ�ڼs��1000�f(w��n)������

��������ˮ����N(xi��o)������ݗ��돽�ģ�һ����\(y��n)200���������ˮ�\(y��n)500������������ԓ���ߌ�(d��o)�µ�ˮ��oȱ�������ֻ����������ʡ���M(j��n)��ݔ�͏��a(b��)����������λ�ú͚vʷ��(sh��)��(j��)�������������e(cu��)�幩�o��ȱ���������п����a(b��)��ʡ���ǰ�����������K�Լ�����(���ψD).

������(du��)��(y��ng)2016��r(sh��)���e(cu��)�弾���������������K�Լ����������Ϯa(ch��n)����Ӌ(j��)6999�f(w��n)��������1000�f(w��n)����ȱ��������ζ��ռ����(g��)ʡ�ݮa(ch��n)���ļs15%���������ϲ�ů��ͣ�a(ch��n)�ĕr(sh��)�g���������A�|�^(q��)ˮ��������������������Õr(sh��)������ϝq���ܴ���ܕ�(hu��)����(d��ng)�A�|�^(q��)��ˮ���r(ji��)��������

�������߶��������~��ȵص�ͣ�ޮa(ch��n)

�����������҇�(gu��)�����������a(ch��n)���أ�2016��r(sh��)���ϵĮa(ch��n)��λ��ȫ��(gu��)����λ���������A�|�^(q��)�����Ϯa(ch��n)��ռ��Ҳ���_(d��)27%���������������ʡ����Ҫˮ��a(ch��n)�ܵ����~�������������Ϯa(ch��n)��ռȫʡ������11%�����

����8�·�����������ʡ�l(f��)����1-7��ȫʡ�����Ⱦ������ͨ��(b��o)��ͨ��(b��o)���@ʾ����ԓʡ��PM2.5ƽ�����ͬ��2016�����L(zh��ng)��8.3%����������Ӱ푐����Լ��h(hu��n)���������څ��(y��n)����ʡ���~����Ѹ�ٳ��_(t��i)�ˡ���ȡ����Ҏ(gu��)��ʩ�_�����ʡ�����_����2017��՚��|(zh��)��Ŀ��(bi��o)���������������

�����~��ķ�����ʾ���������������ԓ�еĿ՚��|(zh��)��δ�_(d��)��ʡ��Ŀ��(bi��o)��ȫ�е�ˮ����I(y��)����10��-12��(y��n)���䌍(sh��)�ޮa(ch��n)30%�Ĵ�ʩ������ֱ���������Ϯa(ch��n)�ܰl(f��)�]�s113�f(w��n)����

���������~������������ʡ��^(q��)Ҳ����m(x��)���_(t��i)���P(gu��n)�����������磬���DZ�ʾ����(du��)ˮ����I(y��)��(sh��)ʩ50%����ͣ�a(ch��n)��������������ǵ����Ϯa(ch��n)�ܼs1271�f(w��n)����������������(y��n)���(zh��)�У����ƵĮa(ch��n)���w��ͬ�Ӳ���С�U����������~�����������������ʡ��������Ҳ���ܳ��_(t��i)���P(gu��n)����������

����ǰ���ѽ�(j��ng)����(f��)�ᵽ�����ļ���������(ji��)ǰ�����A�|�^(q��)���N(xi��o)�������������Ŀǰ����ʡ���^(q��)���_(t��i)�ķ�������������δ��������ֹͣ��ʯ��ʩ���ȕ�(hu��)Ӱ�����Ĵ�ʩ������������^�ڱ�����ů��ͣ�a(ch��n)������(du��)�����Ӱ푕�(hu��)��СЩ�����

�����a(ch��n)�������������������p�������յ�ͣ�ޮa(ch��n)�ٴγɞ��A�|�^(q��)ˮ���r(ji��)���ϝq���������������������P(gu��n)�y(c��)���ʾ�����A�|�^(q��)��ˮ���r(ji��)��H���ϝqһ݆�������ɵ����ޮa(ch��n)��(du��)������(r��n)��Ӱ�����

����ֵ��ע����������8�·��L(zh��ng)����25�ǵ�PM2.5ͬ��Ҳ���L(zh��ng)��8.3%����������������ʡ�ݸ��M(j��n)���ղ�ȡ�ޮa(ch��n)Ҳ���ڿ���������

����ˮ���ܷ��جF(xi��n)2010����ИI(y��)�x������

��������һ�����߶������f��һ��(g��)��Ϣ���A�|�^(q��)�����r(sh��)̎ˮ���N(xi��o)����������������������������^(q��)��ˮ��o�����s�������������@�ӵĽY(ji��)��������������ˮ���r(ji��)���������������䌍(sh��)���������ꌍ(sh��)�H�ǚvʷ�ϵڶ��ΰl(f��)�������ޮa(ch��n)�¼��������һ���ǰl(f��)����2010����°�����������(d��ng)�r(sh��)������A�|�^(q��)��ˮ���r(ji��)����F(xi��n)���q���������҄�(chu��ng)�vʷ�߷塣��ô��ε������ޮa(ch��n)�������ɷ�a(ch��n)��2010���Ч���أ�

����2010��7�����������������ɮ�(d��ng)�r(sh��)��ʮһ�塱�Ĺ�(ji��)�ܜp��Ŀ��(bi��o)�����������m(x��)�l(f��)����ʩ�ԑ�(y��ng)��(du��)��(ji��)�ܜp�ŵĿ�����������l���������Ҫ�������ֶΡ�ˮ�������늵Ĵ����������ȻҲ�ͳɞ����l��(d��ng)��_���ИI(y��)֮һ�������������A�|�^(q��)�DZ���늵�����Ҫ�^(q��)���ψD��2010���A�|�^(q��)�����Ϯa(ch��n)����(sh��)��(j��)�������Կ���������g�a(ch��n)�������»����@�����

�����mȻˮ��a(ch��n)�����ރH10%���������������������l�r(sh��)̎�N(xi��o)����������(d��o)�®�(d��ng)���A�|�^(q��)��ˮ���r(ji��)����һ·�j��������7�·ݵ�301Ԫ/���q��12�µ�516Ԫ/��������q���s67%�������(chu��ng)�vʷ�p�塣�A�|�^(q��)��ˮ���r(ji��)��Ҳֱ�ӎ���(d��ng)ȫ��(gu��)ˮ���r(ji��)�������ϝq�s80Ԫ/���������q����20%����

�����@һ�����������e(cu��)��ͣ�a(ch��n)�Լ�����ͣ�ޮa(ch��n)�ĕr(sh��)�g�������c2010��һ�ӣ������A�|�^(q��)ˮ����N(xi��o)�����������������������o�˺�����˵���r���в�ͬ����

��������ˣ�2010������ȫ��(gu��)��ˮ��a(ch��n)�������DZ�����15%���ϵ���������������^��(qi��ng)�š�2017��������ˮ���ИI(y��)������������ѽ�(j��ng)�M(j��n)��һ��(g��)������ƽ�_(t��i)�ڣ�1-8�µ�ˮ������a(ch��n)����Ӌ(j��)ͬ�����½���0.5%��������Ծ�����Ĵ�h(hu��n)����(l��i)�����������Dz���2010�������

�������o�ˣ�2010����������l��늵���Ҫ�^(q��)�����������K���Ҹ��س��m(x��)���r(sh��)�g���L(zh��ng)�����һ���15����һ��(g��)�������2017��������h(hu��n)����������ȏ�(qi��ng)�ţ��͡�2+26���Ƕ����e(cu��)��ͣ�a(ch��n)�Լ����յ�ͣ�ޮa(ch��n)������ɂ�(g��)��Ҫ���߁�(l��i)���������o(w��)Փ�Ǹ��w�ĕr(sh��)�g������߀�Ǹ��w�ķ�������Ҫ�h(yu��n)�h(yu��n)����2010����������ң���ȥ�@�ɂ�(g��)������������|������������ȵ^(q��)Ҳ�����M(j��n)��ͣ�ޮa(ch��n)������r(sh��)�g�s���m(x��)�ĵ��傀(g��)�¡�������������f(shu��)����������ˮ���ИI(y��)ȥ�a(ch��n)���������������ǰ��δ�е�������

�����C�ρ�(l��i)���������mȻ����˲���2010���(l��i)�ĸߣ����ǹ��o�˵ijЉ��s�����@Ҫ������2010���������Ŀǰ���A�|�^(q��)���ˮ���r(ji��)���360Ԫ/���������2010������������������������ļ��ȵ��A�|ˮ���r(ji��)���ܷ��(f��)��2007����x���������P���J(r��n)��dz�ֵ���ڴ�����

����ˮ��o��(c��)���M(j��n)չ

�����ف�(l��i)�f(shu��)�f(shu��)ˮ���ИI(y��)Ŀǰ���o��(c��)�������M(j��n)չ�����

�����������F������ú̿����늽��X�Ȃ��y(t��ng)�ИI(y��)�����ݱ�Ĺ��o��(c��)�ĸ�������ˮ���ИI(y��)��ȥ�a(ch��n)�����߄t����(du��)������һ��(g��)ԭ����ˮ���Ј�(ch��ng)�{(di��o)��(ji��)����Ҫ��(y��u)��ǰ�ׂ�(g��)�ИI(y��)�������(gu��)�cǰ��ˮ���ИI(y��)�K�յ����`��ȥ�a(ch��n)����������

����9��25�գ����Ų����GB 175-2007 ��ͨ�ù����}ˮ�ࡷ��(bi��o)��(zh��n)���������ӆ��(n��i)�ݞ�ȡ��32.5R��(qi��ng)�ȵȼ�(j��)�ď�(f��)�Ϲ����}ˮ��(PC 32.5R)������ʾ��ֹ����10��25�������

����ˮ�࣬�֞�ߘ�(bi��o)̖(h��o)ˮ��͵͘�(bi��o)̖(h��o)ˮ���������ߘ�(bi��o)̖(h��o)(42.5)Ӳ�ȸߣ��͘�(bi��o)̖(h��o)(32.5)Ӳ�Ⱦ�����(du��)��һЩ������

��������2013��ġ���(gu��)��(w��)Ժ�P(gu��n)�ڻ���a(ch��n)��?ch��)?y��n)���^(gu��)ʣì�ܵ�ָ��(d��o)��Ҋ(ji��n)���У������͌���̭�͘�(bi��o)̖(h��o)ˮ�ඨ�x�黯��a(ch��n)���^(gu��)ʣ����Ҫ�����������������_��ʾҪȡ��32.5�ȼ�(j��)�ď�(f��)��ˮ�ࡣPC 32.5�ѽ�(j��ng)��2015��12�µć�(gu��)�Ҙ�(bi��o)��(zh��n)��2̖(h��o)�Ć���ȫ�汻ȡ��������˴��P(gu��n)��PC 32.5R�Ę�(bi��o)��(zh��n)��ӆ������ζ���͘�(bi��o)̖(h��o)��(f��)��ˮ��Ҫ�ص��˳��vʷ���_(t��i)�������

������ʲô�f(shu��)ȡ���͘�(bi��o)̖(h��o)ˮ������ИI(y��)��ȥ�a(ch��n)�����������@�����ϵĮa(ch��n)�����������P(gu��n)�����

����������ˮ����Ʒ��������ʯ��ʯ������ճ������ú�ҵ��џ��������������m��ʯ����ĥ���������ɹ����}ˮ����������(bi��o)̖(h��o)��ͬ��ˮ����������(du��)���ϵ�������Ҳ�Dz�һ�ӵġ�32.5��(bi��o)̖(h��o)�ď�(f��)��ˮ�࣬��Ҫ���ļs50%����������42.5��(bi��o)̖(h��o)�ď�(f��)��ˮ��������t�����ļs60%-70%�����ϡ�

����Ŀǰ�����҇�(gu��)��32.5ˮ��a(ch��n)��ռȫ��(gu��)��60%�����������32.5�ď�(f��)��ˮ��ռ��ȫ��(gu��)�a(ch��n)����50%���������2016��ˮ��Įa(ch��n)����24�|�����͘�(bi��o)̖(h��o)��(f��)��ˮ��ռ��12�|����������(du��)��(y��ng)��������6�|��������֮���ˮ����(bi��o)̖(h��o)�����ȫ��������42.5�������ϵē��ӱ���������10%-20%������������������1.2-2.4�|�����^2016�����Ϯa(ch��n)�����L(zh��ng)9%-17%�������������Ϯa(ch��n)��������7-13��(g��)�ٷ��c(di��n)������

�����ИI(y��)���w�������������������һ�����������ֱ�Ӹ����ИI(y��)�a(ch��n)���^(gu��)ʣ�ľ��棬��?y��n)�ͬ�ӵ����������a(ch��n)����ˮ�࿂������(hu��)�����������һ����������t��ʹ�Û](m��i)�����Ϯa(ch��n)���Ī�(d��)��С��ĥվ���R�ɱ����еĉ�������������{�����������˳�ˮ���Ј�(ch��ng)������(d��ng)�ИI(y��)���ж�����������

����Ͷ�Y�C(j��)��(hu��)

�������o��(c��)ȥ�a(ch��n)�����ИI(y��)���L(zh��ng)�����������������ڵ������ޮa(ch��n)�t��ʹ�A�|�^(q��)��ˮ����I(y��)������������@�ӵ���r������������ˮ�������������A�|�^(q��)����ȫ�ИI(y��)�����^��Ҳ���Ƿdz���(w��n)�����x����������

�������ȣ�2010����������l����������(du��)����ˮ��a(ch��n)�������@������(r��n)����������2010����ļ�����������ˮ��ć�ë�����_(d��)����133Ԫ/��������ͬ�����L(zh��ng)60Ԫ/�������h(hu��n)�����L(zh��ng)66Ԫ/�������������t���_(d��)��78Ԫ/�������ͬ�����L(zh��ng)39Ԫ/�����h(hu��n)�����L(zh��ng)43Ԫ/������

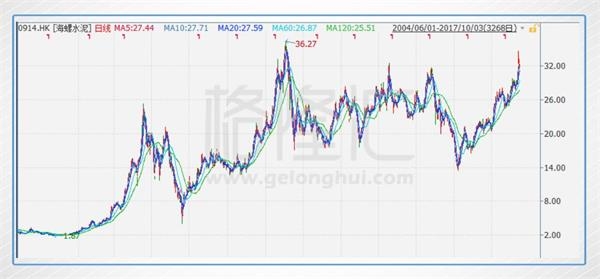

�����ψD�麣��ˮ���ʮ���(l��i)�ļ����N(xi��o)��ë�����Լ��N(xi��o)�ۃ����ʵ��߄�(sh��)׃���D������2010���ļ��ȣ�����ˮ����N(xi��o)��ë���ʺ��N(xi��o)�ۃ����ʷքe��41.93%��25.27%�������vʷ���ˮƽ���������ͬ���������ޮa(ch��n)����r�£�����ˮ�������(r��n)���Կ��^����

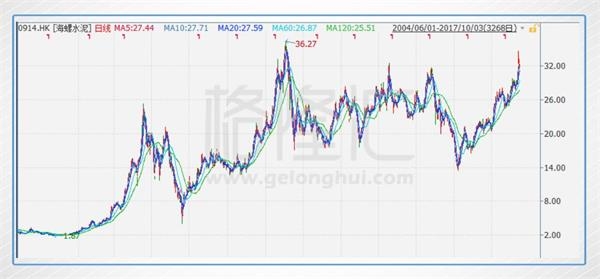

����ͬ������2010�°�����������ˮ���H�ɹɃr(ji��)�_(d��)���vʷ��ֵ������36.27��Ԫ����

���������������P(gu��n)�y(t��ng)Ӌ(j��)��������������32.5��(bi��o)̖(h��o)��ˮ����������Ϯa(ch��n)����������ߣ�Ҏ(gu��)ģС��2500��/����������a(ch��n)����ȫ���P(gu��n)�]���������ˮ������](m��i)��2500����λ�����a(ch��n)�������Ҳ�����f(shu��)ˮ��o��(c��)�ĸ��£�����ˮ��Įa(ch��n)���ܵ���Ӱ푷dz�С�����

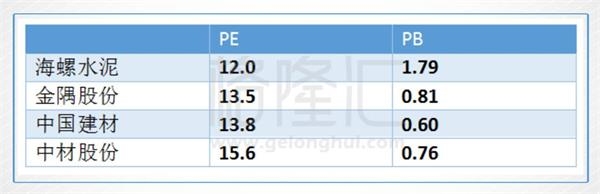

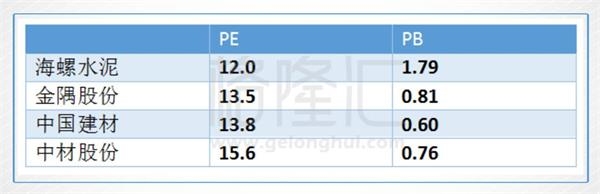

����������������ˮ��Ŀǰ����ӯ�ʞ�12�����@��(g��)ֵ��������ڸ۹ɵ�ˮ��ͬ�I(y��)������������͵ġ������ИI(y��)���^���������ݵĹ�ֵƫ�ͣ�߀�й�ֵ�ޏ�(f��)�Ŀ��g������

�����Y(ji��)

�������ځ�(l��i)�f(shu��)����2+26���Ƕ����e(cu��)��ͣ�a(ch��n)�Լ������~��ȵص�ͣ�ޮa(ch��n)������������(du��)�A�|�^(q��)��ˮ���r(ji��)�����Ʋ�������Ч���������e(cu��)��ͣ�a(ch��n)��������ܕ�(hu��)�a(ch��n)�������^(q��)1000�f(w��n)���Ĺ�Ӌ(j��)ȱ�����������@��(g��)ȱ�ڕ�(hu��)���A�|�^(q��)�M(j��n)ȥ���a(b��)�������sռ�A�|���Ϯa(ch��n)����15%�����������~��ȵس��_(t��i)���ļ���ˮ��ͣ�ޮa(ch��n)�����������M(j��n)һ���p���������A�|�^(q��)��ˮ��o�����ИI(y��)��(f��)��2010����x���ṩ������������

�����L(zh��ng)�ځ�(l��i)����ȫ�����32.5��(bi��o)̖(h��o)�ď�(f��)��ˮ����������������ϵ��������������p��ˮ��a(ch��n)���������Լ�����ИI(y��)���ж����������A�|�^(q��)����ȫ�ИI(y��)�����^����������ˮ������(r��n)���Դ�ֵҲ���������Ƿ�(w��n)���Ę�(bi��o)���x������